Banyak orang dibuat kaget dan protes dengan potongan pajak atas penghasilan dan tunjangan hari raya (THR) mereka yang terbilang besar di bulan Maret. Hal ini diakibatkan skema baru perhitungan pajak THR di tahun 2024

Akar permasalahannya terletak pada skema baru penghitungan dan pemungutan pajak penghasilan (PPh) yang diberlakukan sejak Januari. Skema ini dianggap hanya menambah beban pekerjaan bagi praktisi pajak dan memaksa banyak orang untuk menata ulang rencana keuangan mereka.

Seiring dengan semakin dekatnya perayaan Lebaran yang jatuh pada pekan kedua April, banyak perusahaan mulai menyalurkan THR kepada para pegawainya bersamaan dengan gaji bulanan di minggu terakhir Maret.

Namun, bagi banyak orang, gajian dan THR di bulan Maret kemarin cukup mengejutkan. Pasalnya, potongan pajak THR dan gaji yang dinilai cukup besar. Lalu, seperti apa potongan pajak THR 2024 ini? Simak artikel Weefer ini selengkapnya.

Besaran THR 2024

Dasar hukum pemberian Tunjangan Hari Raya (THR) keagamaan tertuang dalam beberapa peraturan, yaitu:

- Peraturan Pemerintah No. 36 Tahun 2021 s.t.d.t.d. PP 51/2023 tentang Pengupahan

- Peraturan Menteri Ketenagakerjaan No. 6 Tahun 2016 tentang THR bagi Pekerja/Buruh di Perusahaan

- Surat Edaran Menaker No. M/2/HK.04/III/2024 tentang Pelaksanaan Pemberian THR Keagamaan Tahun 2024 bagi Pekerja/Buruh di Perusahaan

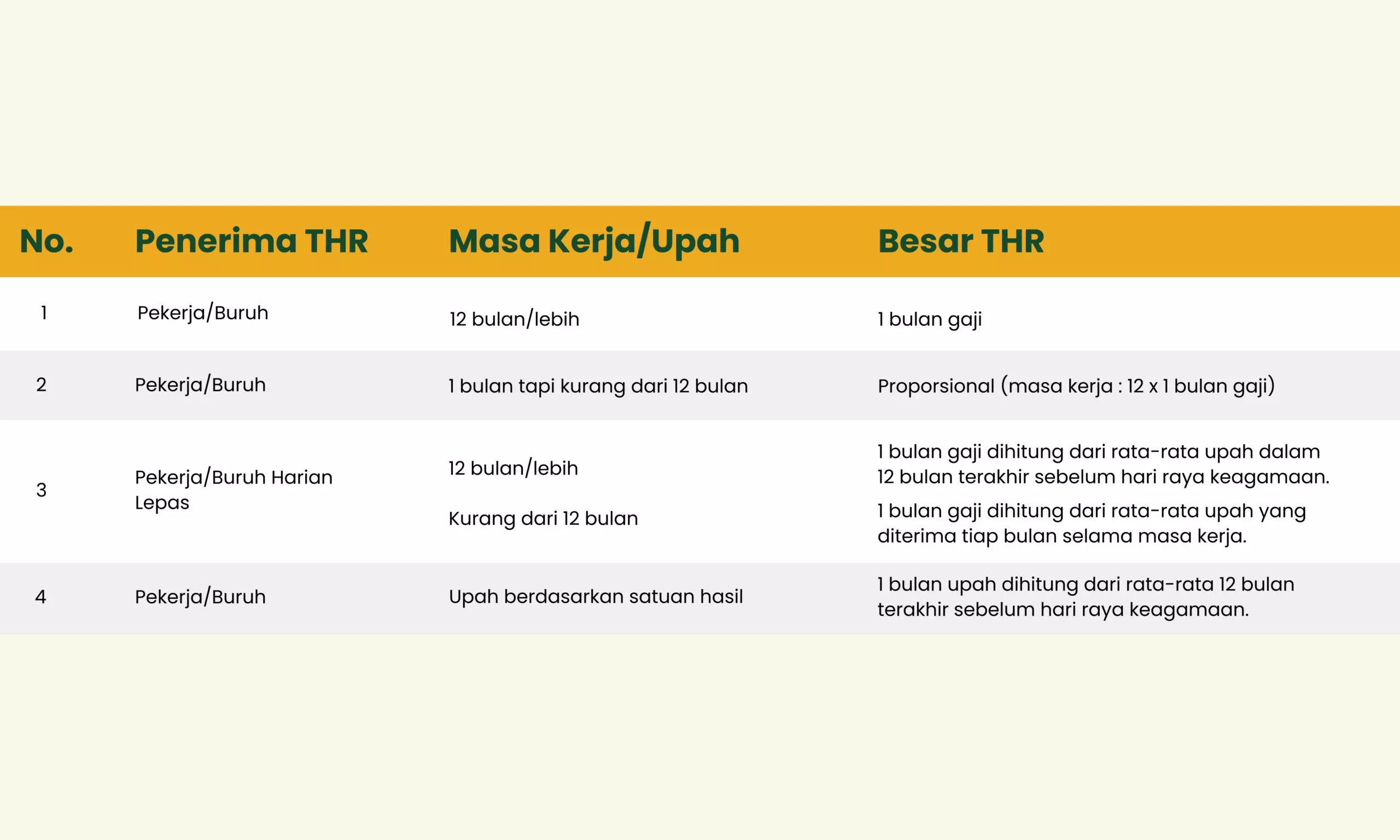

Sedangkan, besaran THR 2024 sudah diatur dalam Surat Edaran Menaker No. M/2/HK.04/III/2024. Surat edaran tersebut berisi Pelaksanaan Pemberian THR Keagamaan di tahun 2024 bagi para pekerja/buruh sebagai berikut:

Demi menjamin terlaksananya pembayaran THR tahun 2024, Menaker mengimbau gubernur beserta seluruh aparatnya di daerah untuk aktif mendorong perusahaan di wilayahnya agar patuh dalam membayarkan THR keagamaan sesuai ketentuan yang tercantum dalam peraturan perundang-undangan.

Pajak THR Berapa Persen 2024?

Pajak THR adalah jenis pajak yang dikenakan atas penghasilan tunjangan hari raya (THR) yang diterima karyawan perusahaan.

Hal ini telah diatur oleh Peraturan Direktur Jenderal Pajak No. PER-16/PJ/2016 yang berisi tentang Pedoman Teknis Tata Cara Pemotongan, Penyetoran dan Pelaporan PPh Pasal 21 dan/atau PPh Pasal 26 Sehubungan dengan Pekerjaan, Jasa, dan Kegiatan Orang Pribadi.

Pasal 5 beleid ini menjelaskan bahwa penghasilan yang dikenakan PPh 21 dan/atau PPh 26 termasuk penghasilan yang bersifat teratur maupun tidak teratur, salah satunya adalah Tunjangan Hari Raya (THR).

THR dikenakan pajak apabila jumlah penghasilan tidak teratur yang diterima karyawan/pekerja melebihi Penghasilan Tidak Kena Pajak (PTKP), yaitu Rp4,5 juta per bulan atau Rp54 juta per tahun.

Pemberian tunjangan hari raya keagamaan merupakan objek pajak penghasilan yang dikenakan pajak dengan tarif progresif sesuai dengan tarif PPh 21 TER dan tarif progresif Pasal 17 UU PPh No. 36 Tahun 2008 UU Cipta Kerja.

Jika total THR dan penghasilan neto setahun karyawan/pekerja di bawah PTKP, maka THR yang diterima tidak dikenakan pajak.

Perhitungan Pajak THR

Dikarenakan THR termasuk penghasilan tidak teratur yang diterima setahun sekali, maka nilai pajak penghasilannya tidak perlu dihitung secara setahun.Berikut adalah tahapan untuk menghitung pajak THR:

1. Menghitung penghasilan neto

Rumus menghitung Penghasilan Neto:

Penghasilan Neto = Penghasilan Bruto – Pengurang

Pengurang yang dapat dikurangkan dari Penghasilan Bruto:

- Biaya Jabatan: maksimal 5% dari Penghasilan Bruto atau Rp6 juta, mana yang lebih besar.

- Iuran Jaminan Sosial: termasuk JHT, JKK, JKM, Pensiun, dan lainnya.

2. Menghitung penghasilan kena pajak

Rumus menghitung Penghasilan Kena Pajak:

Penghasilan Kena Pajak = Penghasilan Neto – PTKP

Penghasilan Kena Pajak yang diperoleh kemudian dikenakan tarif pajak progresif PPh Pasal 17 dan PPh 21 TER.

Contoh Perhitungan

Data Karyawan:

- Nama: Tuan R

- Status Pajak: K/1 (Menikah dan 1 tanggungan)

- Penghasilan Bruto per bulan: Rp10.000.000

- Biaya Jabatan per bulan: Rp500.000

- Tunjangan per bulan: Rp5.000.000

- THR: Rp10.000.000 (dibayarkan pada bulan April)

- Bonus: Rp10.000.000 (dibayarkan pada bulan Desember)

Perhitungan Penghasilan Neto per Bulan:

- Penghasilan Bruto: Rp10.000.000

- Biaya Jabatan: Rp500.000

- Penghasilan Neto: Rp10.000.000 – Rp500.000 = Rp9.500.000

Perhitungan Penghasilan Kena Pajak (PKP) per Bulan:

- Penghasilan Neto: Rp9.500.000

- PTKP K/1: Rp4.500.000

- PKP: Rp9.500.000 – Rp4.500.000 = Rp5.000.000

Perhitungan PPh 21 per Bulan:

- Tarif TER B untuk gaji + tunjangan (Rp15.000.000): 6%

- PPh 21 per bulan: Rp5.000.000 x 6% = Rp300.000

- Perhitungan PPh 21 atas THR:

- PKP April (gaji + THR): Rp15.000.000

- Tarif TER B untuk gaji + THR: 9%

- PPh 21 atas THR: Rp15.000.000 x (9% – 6%) = Rp450.000

Perhitungan PPh 21 atas Bonus:

- PKP Desember (gaji + bonus): Rp15.000.000

- Tarif TER B untuk gaji + bonus: 9%

- PPh 21 atas bonus: Rp15.000.000 x (9% – 6%) = Rp450.000

Total PPh 21:

- PPh 21 per bulan x 12 bulan + PPh 21 atas THR + PPh 21 atas bonus

- Rp300.000 x 12 + Rp450.000 + Rp450.000 = Rp4.350.000

Total PPh 21 yang terutang oleh Tuan A atas THR dan bonusnya adalah Rp4.350.000.

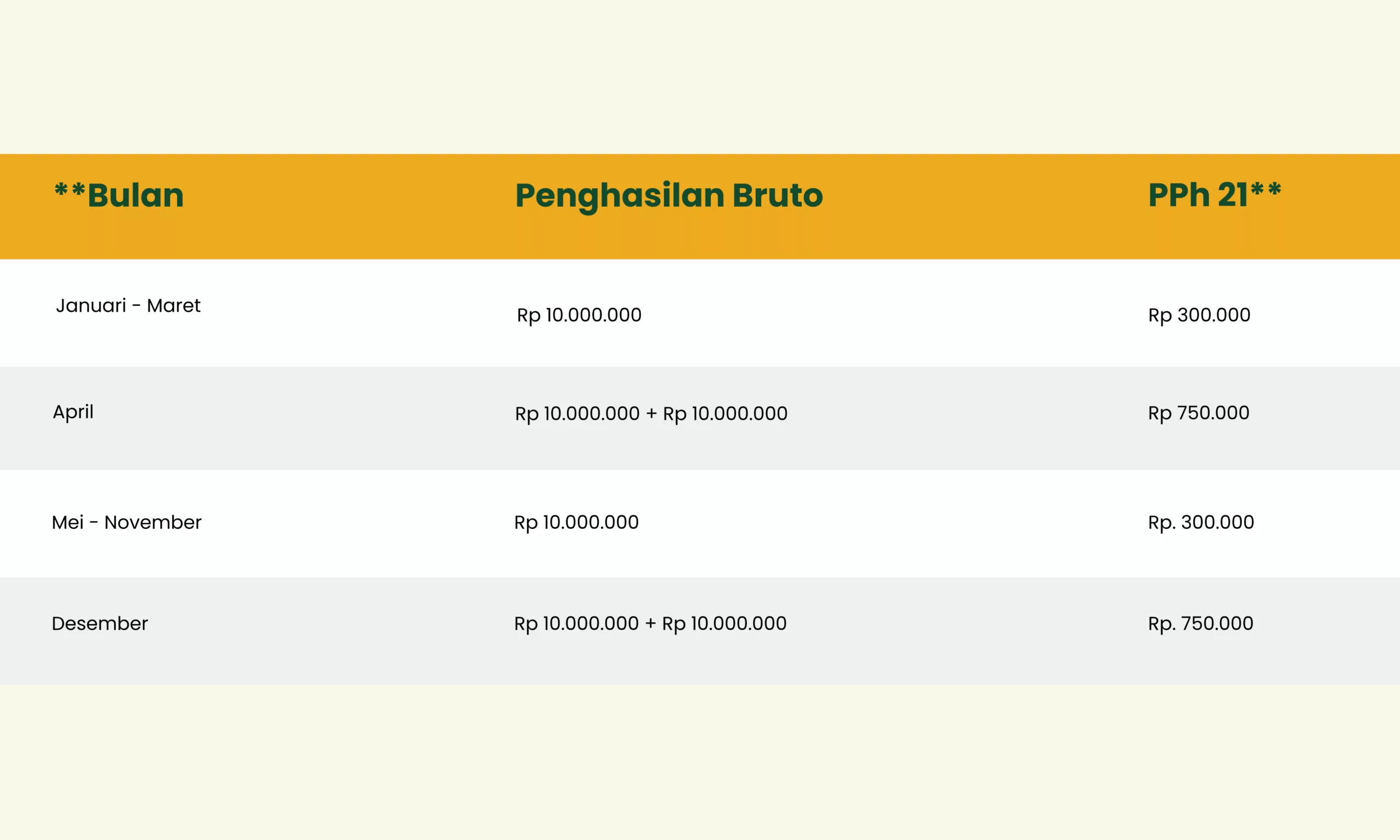

Berdasarkan tabel rincian perhitungan PPh 21 dengan tarif TER di atas, berikut perhitungan pajak penghasilan yang dipotong hingga November dan Desember sesuai Pasal 17 UU PPh:

- PPh 21 Januari – November: Rp11,25 juta

- PPh 21 Desember: Dihitung menggunakan tarif PPh Pasal 17

Berdasarkan perhitungan PPh 21 menggunakan tarif PPh Pasal 17 dan TER, terdapat “Lebih Bayar” pada bulan Desember. Berikut rinciannya:

April:

- Gaji + THR = Rp20.000.000

- PPh 21 TER = Rp1.800.000

- PPh Terutang Pasal 17 = Rp3.150.000 : 12 bulan = Rp262.500 per bulan

- PPh 21 yang dipotong = Rp1.800.000 + Rp262.500 = Rp2.062.500

Gaji + THR yang diterima = Rp20.000.000 – Rp2.062.500 = Rp17.937.500

Desember:

- Terjadi “Lebih Bayar” PPh 21 sebesar Rp50.000

Kesimpulan:

Tuan R akan menerima gaji + THR sebesar Rp17.937.500 pada bulan April.

Perusahaan akan mengembalikan kelebihan pembayaran PPh 21 sebesar Rp50.000 kepada Tuan A di akhir tahun.

Pajak THR Wajib Disetorkan

Dari contoh di atas, pemberi kerja yang memotong pajak THR atas penghasilan yang diterima tuan R tersebut wajib menyetorkan pemotongan PPh 21 ke kas negara.

Kesimpulan

Tunjangan Hari Raya (THR) dan Pajak Penghasilan (PPh 21)

Tunjangan Hari Raya (THR) merupakan hak bagi karyawan yang diberikan oleh perusahaan atau instansi pemerintah menjelang Hari Raya Keagamaan. THR termasuk pendapatan non-upah dan menjadi objek Pajak Penghasilan (PPh 21) bagi Wajib Pajak Orang Pribadi (WP OP) sesuai Undang-Undang Pajak Penghasilan (UU PPh).

Besarnya potongan PPh 21 atas THR berbeda-beda untuk setiap karyawan, tergantung pada:

- Jumlah THR yang diterima

- Status pernikahan dan tanggungan

- Kepemilikan NPWP atau NIK yang sudah dipadankan dengan NPWP

Karyawan yang tidak memiliki NPWP akan dikenakan potongan pajak lebih besar dibandingkan yang memiliki NPWP.

Berikut beberapa poin penting terkait PPh 21 atas THR:

- THR merupakan penghasilan non-upah yang wajib dilaporkan dalam SPT Tahunan PPh OP.

- Potongan PPh 21 atas THR dilakukan oleh pemberi kerja (perusahaan/instansi) saat pembayaran THR.

- Tarif PPh 21 atas THR mengikuti tarif PPh 21 Pasal 17.

Wajib Pajak dapat melakukan penghitungan PPh 21 atas THR secara mandiri menggunakan aplikasi penghitung pajak online. Salah satunya adalah Haermes, software yang dapat membantu Anda dan HR memudahkan menghitung pajak THR dan PPh 21 karyawan perusahaan.

Transformasi Pengelolaan SDM Perusahaan Anda dengan Haermes!

Anda siap untuk membawa keberhasilan SDM Anda ke level berikutnya? Ayo, temukan potensi baru bersama Haermes!